Momentum actual del mercat

L’índex S&P experimenta un repunt des dels mínims del 24 de gener, en un període considerat com a constructiu ja que ha pogut superar dos punts de ruptura significatius: el 200-DMA i el psicològic 4500. Mentrestant, el MACD diari va pujar i va creuar nivell, la qual cosa sovint indica un canvi d’impuls positiu. Si bé el performance del mercat està (i continuarà estant) marcat pel que passa en el món de l’energia, hi ha una percepció generalitzada de que NO es justifica un moviment de caiguda significatiu per sota del mínim intradiari recent (4222). Tot el que sigui acostar-se a aquest nivell és vist pels inversors com un moviment d’anada i tornada. Caldrà tenir-lo en compte.

Què hi ha darrere del momentum?

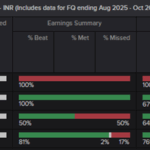

Sens dubte, la solidesa dels guanys d’algunes de les accions clau (líders), ja que en l’última setmana hi ha hagut resultats que han sonat molt en el mercat. El més destacable és que la tendència de fonamentals en tecnologia és, en general, bona, ja que el sector tecnològic va registrar la major sorpresa de BPA amb un 8,8 % sobre l’EPS (earnings per share en anglès) previst (molt per sobre del +4,7 % de sorpresa de l’ampli S&P 500). Ja han publicat el resultats del quart trimestre del 2021 el 60 % de la capitalització del mercat (S&P 500), amb el 78 % de les empreses superant les estimacions (en aquest 4,7 % de sorpresa en EPS). És una bona dada, perquè la mitjana històrica per al 4t. Trimestre és que el 70 % d’empreses publiqui per sobre del guidance (si bé és cert que el nivell de sorpresa en EPS solia ser del 5,3 %). Ja de cara al 2022, els marges continuen acaparant l’atenció, i si bé aquests s’han revisat a la baixa (pels costos), el consens els manté en un saludable 17 % (for operating margins).

Estratègia

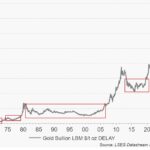

Els inversors continuaran valorant els resultats empresarials, i això hauria d’ajudar. Hi haurà especial interès en l’informe d’ocupació dels Estats Units, i l’ADP (l’informe d’ocupació, un bon baròmetre del mercat laboral, i del que pot fer la Fed). Per descomptat, la trajectòria de la política de la Fed, determinada per la inflació, i l’energia, continuarà sent el principal impulsor del mercat. Cal dir aquí que no esperem grans canvis en la Fed ni en la inflació aquest mes.

Sí en canvi, tenim esperances en un desenvolupament satisfactori per a la qüestió geopolítica i, per tant, en els preus de l’energia (que podrien anar en franca reculada a posteriori). Si això succeeix, el mercat probablement s’ho prengui de manera molt positiva en una segona part de l’any (o potser abans, segons la seva predisposició a avançar-se als esdeveniments). Per aquesta raó, si bé hem limitat les possibilitats de pèrdua en les carteres (amb vendes de vehicles més exposats al nou règim monetari), no volem perdre la capacitat de les carteres de recuperar el terreny perdut al gener.

Com a corol·lari, utilitzaríem els episodis extrems per a ser oportunistes, especialment en moments en els quals el mercat es mou cap a territori de sobrevenda.