Perspectives macroeconòmiques envejables

Les exportacions índies de béns i serveis en el primer semestre de l’exercici fiscal 2022-23 han estat, en percentatge del PIB, les més altes des del 2016, i els fluxos d’inversió estrangera directa dirigits cap a la seva indústria farmacèutica s’han quadruplicat en l’exercici. Segons el Global Innovation Index, l’Índia ha entrat en el rànquing dels 40 països més innovadors del món, passant del lloc 81 el 2015 al 40 el 2022, i convertint-se en el més innovador del grup de països de renda mitjana-baixa, superant a Vietnam (48) i liderant Àsia Central i Meridional.

La previsió del PIB per al 2024 se situa fàcil en la forquilla del 6-6,8% en termes reals (11% en termes nominals).

Les seves exportacions en el segment d’electrònica i telefonia mòbil es triplicaran, havent-se convertit ja avui en el segon fabricant mundial de mòbils. Xifres que previsiblement milloraran a mesura que més actors nacionals i internacionals s’estableixin i ampliïn les seves bases a l’Índia (l’estratègia Xinesa-Plus One és un bon exemple d’això).

Perspectives favorables per al mercat de valors indi

Els paràmetres macroeconòmics de l’Índia reflecteixen una situació sanejada, amb 600.000 milions d’USD en reserves de divises, i significativament resolt el problema del dèficit bessó (públic i per compte corrent) amb iniciatives pel costat de l’oferta que probablement potenciaran la capacitat productiva. La recaptació de l’impost sobre béns i serveis mostra una tendència favorable; i hi ha bones perspectives per a nova inversió pública en capital fix (capex). El risc per a les previsions de resultats derivat d’inflació, alces de tipus, compressió de marges i possible afebliment de la demanda es compensa en part amb els beneficis del comerç de productes bàsics i matèries primeres.

Els nivells de valoració de les empreses de gran capitalització borsària estan ara en una zona còmoda, per referència tant a beneficis passats com futurs. Després de la correcció, el Sensex indi cotitza a 18,4 vegades els beneficis esperats de l’exercici 2023, ja en la seva mitjana dels últims 10 anys. Dit això, hem de comprendre que els mercats mai estan en la seva mitjana (tendeixen a excedir-se a l’alça). En aquest context continuaríem preferint les accions d’empreses de gran capitalització a les de les seves homòlogues de capitalització mitjana.

L’Índia, que actualment suposa el 3,1% de la capitalització borsària mundial (per sobre de la seva mitjana històrica del 2,5%), està entre els cinc primers mercats del món per pes.

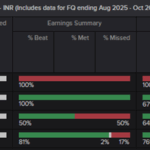

Els resultats empresarials es van mantenir ferms el 2022. El creixement acumulat pot impressionar, però va estar impulsat per únicament tres sectors: banca, serveis financers i assegurances; petroli i gas, i metalls. Aquests tres sectors, juntament amb el de tecnologies de la informació, van concentrar el 90% de l’increment de beneficis en el que va d’any.

L’advers entorn macroeconòmic mundial, caracteritzat per una major inquietud davant l’alça dels tipus d’interès, els elevats preus del cru i l’escassetat de liquiditat, ha mantingut la volatilitat i el nerviosisme en els mercats, però el de l’Índia va ser un dels de millor comportament.

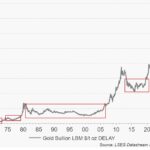

Ja de cara al futur, el sector bancari experimenta per fi un creixement del crèdit superior al 10%, la qual cosa podria ser l’anhelat catalitzador que millorés la seva rendibilitat. Si després de l’enduriment monetari de 2022 l’economia mundial es desaccelerés, com preveu l’FMI (i Andbank), els preus de les matèries primeres haurien de disminuir. El supòsit bàsic és que la inflació ja no seria el problema que va ser en 2022, i l’Índia, dependent de l’energia externa, podria beneficiar-se. Resulta difícil predir el preu del petroli, però el Banc de la Reserva de l’Índia (RBI) suposa una xifra estimada lleugerament inferior a 100 USD/barril, un preu compatible amb què el país aconsegueixi les taxes de creixement implícites en PIB molt atractives.

La recuperació de l’economia és un fet, per la qual cosa ja no hem de continuar parlant de recuperació postpandèmia, sinó d’encarar la següent fase: una dècada en la qual les reformes dels últims vuit anys comencen a deixar veure els seus fruits, i milloraran l’acompliment de l’Índia.

l’Índia podria incorporar-se al crucial índex de bons de JPMorgan. Suposarà un impuls per a les empreses, via accés al capital i un menor WACC.

JPMorgan, que el 2022 va refusar incloure l’Índia en un índex de bons d’ampli seguiment fins a, com a molt aviat, l’any que ve, continua sondejant a grans inversors amb la intenció de la seva inclusió en el seu no menys popular índex de bons de mercats emergents, la qual cosa permetria l’entrada de desenes de milers de milions de dòlars a mesura que el mercat nacional vagi obrint-se al capital estranger. La decisió d’incloure deute indi en algun d’aquests índexs emblemàtics marcaria un punt d’inflexió en l’exposició dels inversors internacionals a la cinquena economia del món, donant fruit anys de converses entre el govern indi, proveïdors d’índexs i inversors. La consulta amb gestors d’actius és el resultat que un nombre creixent d’inversors i analistes s’inclinin per incloure els bons sobirans de l’Índia en l’influent índex de referència. Pensem que existeix un clar interès dels inversors en aquesta inclusió, i els recels del govern indi davant els fluxos de capital especulatius, per la rapidesa amb què entren i surten, també s’han calmat. El govern s’hauria convençut que els fons que entren a través d’índexs són menys transitoris del que inicialment pensava. Tots sortirien guanyant si sortís bé i els incentius són ara els adequats perquè així succeeixi, per la qual cosa seria mera qüestió de temps, en la nostra opinió. Les previsions són que uns 270.000 milions d’USD dels bons sobirans plenament accessibles (FAR) que es negocien en el mercat indi fossin admesos en l’índex GBI-EM per al 2023, de manera que el país suposaria al voltant del 10% de l’índex després de la inclusió. Això generaria entrades passives per import de 30.000 milions d’USD, que ajudarien l’Índia a finançar els seus dèficits fiscal i exterior. l’Índia no forma part de la majoria dels altres índexs de bons principals, com el Global Aggregate Index de Bloomberg o FTSE Emerging Markets Bond. FTSE Russell va col·locar els bons indis en una llista de vigilància per a la seva possible inclusió a principis de 2021, però al març va comunicar que, a l’espera d’una altra avaluació, aquest estat no havia canviat. El RBI va introduir els bons FAR al març del 2020, la qual cosa per primera vegada va permetre a les institucions financeres estrangeres invertir sense restriccions en bons denominats en rupies.