El títol d’aquest article és el mateix d’un altre que vaig escriure el 27 de maig. Quan fa menys d’un mes que la vaig escriure no pensava que les nostres projeccions s’anessin a deixar notar de manera tan primerenca.

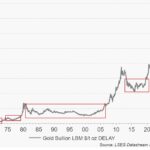

Al maig advertia que la Comissió Reguladora de Bancs i Assegurances de la Xina (CBIRC) exigia a les entitats financeres que desmuntessin els seus llibres de productes vinculats a les matèries primeres, prohibint als bancs vendre inversions vinculades a les matèries primeres. També advertia que hi hauria més fiscalització de les transaccions relacionades amb matèries primeres i que aquesta decisió suposava un atac frontal a qualsevol acció que resulti en un augment injustificat dels preus. Concloïa la meva nota fent una valoració concreta i deduint que sí, que em semblava que el CBIRC s’estaria movent per aconseguir un efecte visible en forma de caiguda de preus de les commodities. I ha estat així com ha acabat succeint (l’índex global de commodities ha caigut un 4,5% en l’última setmana, després d’haver augmentat un 60% des de març de 2020).

La pregunta és: i ara, què? Tornaran a pujar les matèries primeres?

Crec que les commodities deixaran de ser un driver inflacionista, i donarà inici a un període d’estabilitat en preus o, fins i tot, una mica més de baixades (si bé no haurien de ser rellevants). Dues raons em mouen a pensar d’aquesta manera:

1) En ser el principal consumidor de matèries primeres del món, la Xina centrarà obligatòriament l’atenció de tots els agents de mercat. Cal saber si la Xina continuarà reprimint l’especulació amb matèries primeres o no. Personalment, opino que així serà. Per què? Al cap i a la fi, la forta pujada en el preu dels commodities internacionals resulta molt negativa per al major importador de matèries primeres del món, i afecta de manera notòria la rendibilitat industrial. I el més important, agrega motius per a retirar estímuls monetaris i fiscals, potser de manera prematura, i sense haver aconseguit abans la cercada estabilització financera. Alguna cosa que Pequín voldria evitar costi el que costi.

Una vegada hem entès que la Xina continuarà reprimint l’especulació per les tres vies que utilitza en l’actualitat: 1) obligant els bancs a desfer els seus llibres de commodities; 2) alliberant estocs de matèries primeres de les seves reserves estratègiques, i 3) limitant l’acció de trading de commodities en les SOEs a nivell onshore i offshore, llavors cal preguntar-se quant efectives seran aquestes mesures en l’objectiu de relaxar els preus de les commodities. Per a això, cal respondre prèviament a la següent pregunta: és la Xina un price taker, o un price setter? Si fos clarament el segon, esperaria una continuïtat en la caiguda del preu de les commodities. Però molt em temo que la Xina combina una mica de les dues qualitats. Raó per la qual m’inclino a pensar en una estabilitat de les matèries primeres abans que un entorn de fortes caigudes (el que no deixa de ser un entorn benigne per als mercats, en el sentit que deixaran de ser un driver d’acceleració de preus).

2) El paper de la Fed és i serà crucial en l’evolució de les matèries primeres. En adoptar una postura més dura, la Fed ha «forçat» als inversors a re-avaluar la seva expectativa d’inflació (com queda demostrat per la pujada del dòlar, i la caiguda dels commodities). Les paraules de la Fed, en les seves últimes reunions, han transportat als inversors al Taper Tantrum del 2013 (per cert, moments difícils per als actius de risc), i com les commodities poden ser perfectament considerades avui actius de risc, la presència constant d’un discurs hawkish de la Fed a mesura que vagi complint tots els seus objectius marcats (ocupació, creixement i preus a l’alça), farà que els inversors re-avaluïn constantment (a la baixa) tant les expectatives d’inflació com el preu de les commodities.

Resumint de manera executiva:

1) Les matèries primeres haurien arribat a la fi del seu cicle alcista, contribuint a una moderació en les expectatives d’inflació globals.

2) Les lectures anualitzades d’IPC (als EE. UU.) col·lapsaran. Des del nivell anual del 7ø%-8ø% en els últims sis mesos, hauríem d’anar cap a xifres entorn del 2-4% anualitzat en les pròximes lectures MoM, QoQ. Les raons que em fan pensar així són de curt i de mitjà termini:

a. Curt: la deflació 2020 induïda per la Covid va revertir cap al juny-juliol (pel que l’efecte base suggereix que aquest juliol podríem veure pic en la lectura interanual d’IPC).

b. Mitjà: 1) Les ajudes extraordinàries, subsidis i complements per desocupació, i que han mantingut a milions de treballadors fora del mercat laboral, desapareixeran en els propers mesos i tornaran a atreure a aquests treballadors cap al mercat laboral, pressionant salaris a la baixa. 2) Els colls d’ampolla (drivers inflacionistes) generats a partir d’una demanda reprimida, que es deslliga una vegada es reobren les economies, es van normalitzant de manera visible i continuaran dissipant-se durant la 2H21. I amb això, es dissiparà l’escassetat d’alguns béns com driver inflacionista.

3) Tot aquest escenari de moderació en l’expectativa d’inflació, haurien de dissipar els temors a un moviment «U-turn» de la Fed; fet que hauria d’ajudar a renovar la confiança del mercat.

4) Quadre general: reconec que, malgrat aquesta moderació en els preus, certament podríem haver entrat en un canvi de règim, passant des de condicions altament deflacionàries (que han dominat el món en els últims anys) cap a un entorn més semblant al dels 90 (entorn industrial expansionista amb un escenari de preus una mica més elevats als observats), però creiem que aquest escenari no hauria de ser motiu d’alarma. Estaríem, doncs, davant un canvi de règim que pogués ser benvingut pel mercat i que podria aconseguir en els pròxims 3-4 anys vista.

Soc conscient que aquest escenari que els plantejo pot semblar d’una ingenuïtat commovedora. Però és l’escenari més probable segons indica el preu dels actius en el mercat avui.

Potser hem de començar a pensar seriosament que el mercat pugui tenir raó. Al cap i a la fi, aquesta és una visió induïda per la Fed. S’equivoca la Fed?